はじめに

資産形成、自分年金を目的として投資を始めて1年ほどですが、自分年金のための投資で高配当もしくは増配の米国ETFは何かいいものはないか探しています。

(私の資産形成の方針はこちらの投資はじめて1年の振り返りにまとめています。)

今回は、米国の優先証券に投資しているETFのPFFD(正式名称:Global X US Preferred ETF)について調べてみました。

最近(2023年8月時点)PFFDは価格が下がってきており、配当利回り(ETFなので以降は分配金利回りと記載します)が6.77%(2023年8月時点 12ヶ月分配金利回りより)と利回りが高くなってきているので、購入タイミングを狙っているところです。

こんな人の参考になれば幸いです。

・PFFDについて知りたい人

・米国の高配当ETFをを探している人

2023年11月11日追記

残念ながら、PFFDは新NISAの成長投資枠で購入できるETFに含まれませんでした。

理由は毎月分配であることのようです。。。

とても残念です。

新NISA対象の海外ETF(楽天証券より)

https://www.rakuten-sec.co.jp/web/info/pdf/info20230621-01-foreign.pdf

広告

PFFDについて

概要

PFFD(Global X US Preferred ETF)は米国の優先証券に幅広く投資しているETFで、ICE BofA Merrill Lynch Diversified Core U.S. Preferred Securities Indexに連動する投資成果を目指しているETFです。

販売会社:Global X

設定日:2017年9月11日

純資産総額:2,276,26(百万米ドル)(2023年8月11日時点)

経費率:0.23%

保有銘柄数:228

分配金利回り:6.77% (2023年8月時点の直近12ヶ月)

決算月:毎月

(PFFDファクトシート、銘柄紹介、Global X HPより)

設定日から6年ほどで、運用期間は短めです。純資産総額は、約22億ドル(日本円で2700億程)のため、そこまで大きなETFではありませんが、出来高を見ている限り流動性は問題ないと思います。投資先が優先証券ということもあり分配金利回りは6.77%と高いです。

また経費率はそこそこという感じですが、同じ優先株式に投資しているETFのPFFと比較し半分ほどとなっています。

毎月分配なので、毎月分配金が欲しい人には、投資候補になるかと思います。

優先株式とは

PFFDは優先証券(優先株式)に投資していますが、優先株式とはどんなものかについて説明します。

優先株とは、種類株式の一種で、他の株式に比べて優先的地位を持っている株式のことをいいます。多くの場合、配当(剰余金)や会社清算時の残余財産を普通株より優先して受ける権利を有する一方、議決権に一定の制限が付された株式のことをいいます。逆に、普通株よりも劣る地位の株式を劣後株といいます。一般的に、優先株が上場されるケースは少なく、事業会社に対する支配規制のある金融機関などが引き受けるのが通常です。

SMBC日興証券 初めてでもわかりやすい用語集

https://www.smbcnikko.co.jp/terms/japan/yu/J0376.html

優先株式のメリット・デメリットを簡単にまとめると、こんな感じです。

メリット

・配当優先:

優先株式は通常、普通株式よりも優先的に配当を受け取る権利がある。

・資産保護:

優先株式は通常、会社の資産分配時に優先的に返済される権利がある。

・リスク軽減:

優先株式は普通株式よりもリスクが低い傾向がある。これは、配当や資産分配が優先的に行われるため。

デメリット

・成長潜在性の制約:

優先株式保有者は通常、会社の成長による普通株式保有者のような恩恵を受けることができない。成長に伴う株価上昇などの利益を享受する機会が限られる。

・投票権の制限:

一般的に、優先株式保有者には会社の経営方針に関する投票権が制限されることがある。重要な意思決定に対する影響力が限られる可能性がある。

・金利感覚:

優先株式の配当は、利息に類似するも。これは株式の価格変動とは異なる金利感覚を持つことを意味する。市場の状況によっては魅力的でないこともある。

組入条件(PFFD銘柄詳細より)

銘柄の組入条件は、以下のようになっています。

Step 1.

米国企業発行の優先証券、転換優先証券が投資対象

Step 2.

【優先証券】

額面25ドル、50ドルおよび100ドルの優先証券:残高1億ドル以上

額面1000ドルの優先証券:残高2.5億ドル以上

格付あり、月次売買高600万ドル以上(過去3ヶ月間)

【転換優先証券】

残高5000万ドル以上、残高期間が1年以上、月次売買600万ドル以上(過去3ヶ月間)

Step 3.

選定された銘柄を時価総額を元に組入比率を決定

※ただし1発行体につき10%以下

構成セクターと銘柄

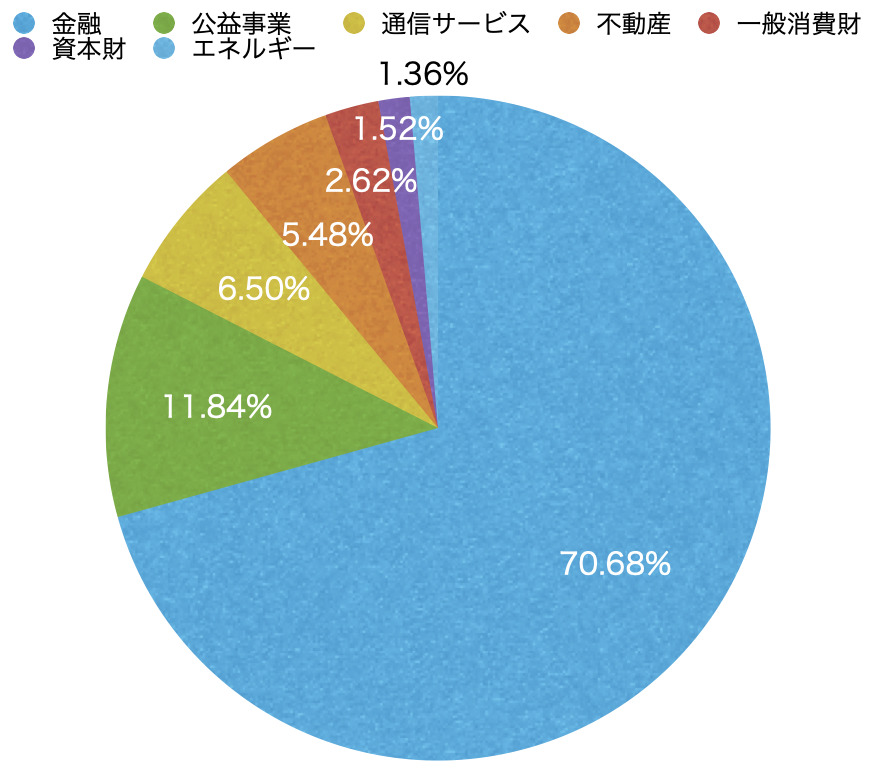

構成セクター

ファクトシート(2023年6月30日時点)に異彩のある構成セクターをグラフにまとめるとこんな感じです。

これをみると、金融が大部分を占めていることがわかります。

構成銘柄

PFFDの保有上位10銘柄は次のとおりです。(月次報告書(2023年6月30日時点))

| 銘柄 | 構成比率 [%] | 概要 | |

| 1 | Wfc 7 1/2 Perp | 3.85 | Wells Fargo(銀行) |

| 2 | Bac 7 1/4 Perp | 2.80 | Bank of America(銀行) |

| 3 | C 11.6427 10/30/40 | 2.20 | City group Capital(銀行) |

| 4 | Jpm 6 Perp | 1.62 | JP Morgan Chase(銀行) |

| 5 | Nee 6.926 09/01/25 | 1.56 | NexxtEra Energy (電力とエネルギーのインフラ) |

| 6 | Jpm 5 3/4 Perp | 1.47 | JP Morgan Chase(銀行) |

| 7 | Wfc 5.85 Perp | 1.45 | Wells Fargo(銀行) |

| 8 | Jpm 4.2 Perp | 1.33 | JP Morgan Chase(銀行) |

| 9 | Jpm 4 5/8 Perp | 1.31 | JP Morgan Chase(銀行) |

| 10 | Wfc 4 3/4 Perp | 1.29 | Wells Fargo(銀行) |

上位10銘柄のほぼ全てが銀行の優先証券となっており、またその銀行もアメリカの4大銀行と大手で占められています。1つの会社で発行している優先株式には、幾つも種類があるようで、複数個の株式が組み込まれている会社(この中だとWells FargoとJP Morgan)があります。

設定来の運用実績

設定来のチャートを、米国市場全体という点でS&P500と、構成セクターの約3割を占める金融セクターのETF VFH(Vangurd FinancialIndex ETF)と比較して表示するとこのような感じです。

赤:PFFD、黄色:S&P500、紫:VFH

チャートを見ると、設定から値段の変化はあまりないように見えます。ここ2年くらい若干右肩下さがりのようです。。。

設定来から1.20%上昇が2023年6月30日時点での価格となります。ほぼ変わらずですね。

S&P500、VFHと比較するとこのように感じます。

・値動きの傾向は、S&P500と同じように見えます。

・S&P500、VFHが上昇時は、PFFDも上昇しますがその上昇はかなり緩やかです。

・逆にS&P500、VFHが下落時は、S&P500ほどではないが上昇時の動きより大きく下落する。

・金融セクターが組入銘柄の大半を占めるが、2020年のコロナショック時の下落からの

回復はVFHよりPFFDの方が早い。

・2023年になってからは、S&P500、VFHは上昇しているが、PFFDはほぼ値動きなし。

以上から、次のことが言えそうです。

・上昇相場でも、価格上昇は限定的であまり上昇しない。

→ キャピタルゲインはあまりない。

円安時に購入すると、円高時に価格上昇しても含み損が出るので注意。

(為替リスク大と言える。)

・逆に下落相場では、上昇相場の価格上昇に比べて大きく下落する。

→ ディフェンシブなETFではない。

・値動きの傾向はS&P500と似通っている。

→ 相場全体に追従し値動きする。ただし、上昇はかなり緩やか。

分配金

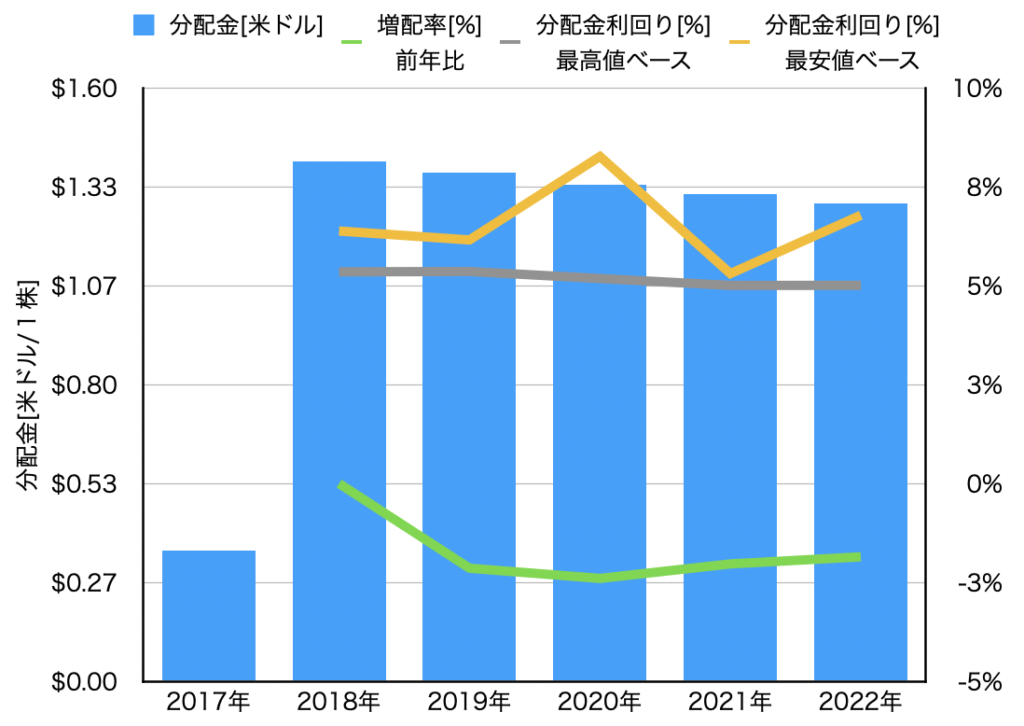

実績

設定以来の分配金の推移はこのような感じです。

| 年 | 分配金 [米ドル] | 増配率[%] 前年比 | 分配金利回り[%] 最高値ベース | 分配金利回り[%] 最安値ベース |

| 2017年 | 0.35340 | – | – | – |

| 2018年 | 1.40240 | 0.00% | 5.35% | 6.38% |

| 2019年 | 1.37240 | -2.14% | 5.36% | 6.15% |

| 2020年 | 1.33950 | -2.40% | 5.18% | 8.26% |

| 2021年 | 1.31230 | -2.03% | 5.00% | 5.30% |

| 2022年 | 1.28800 | -1.85% | 5.01% | 6.78% |

分配金利回りは各年の最高値と最安値の値段で、分配金からそれぞれ計算しています。

設定日が2017年9月のため、2017年を除外して見ると毎年ほぼ同じくらいの分配金となっています。

若干ですが右肩下がりで分配金が減ってきているのが気になります。

最高値で計算した時の分配金利回り(分配金利回り 最高値ベース)は、分配金の減少と同じく下がってきています。

一方、最安値で計算した時の分配金利回り(分配金利回り 最安値ベース)は、上から2020年、2022年と、安値で購入できれば分配金利回りが下がり続けているとは一概に言えないです。

チャートと分配金を見比べてみると、価格の上昇・下落に関わらず同程度の分配金となっているため、分配金は景気にはほぼ左右されないとも言えるかと思います。

安値で購入できれば、高い分配金利回りとなるため、下落時を狙って購入することが重要そうです。

| 分配金[米ドル] | 分配金[米ドル] | ||

| 2022年1月 | 0.10900 | 2023年1月 | 0.10500 |

| 2022年2月 | 0.10900 | 2023年2月 | 0.10500 |

| 2022年3月 | 0.10900 | 2023年3月 | 0.10500 |

| 2022年4月 | 0.10900 | 2023年4月 | 0.10500 |

| 2022年5月 | 0.10900 | 2023年5月 | 0.10500 |

| 2022年6月 | 0.10900 | 2023年6月 | 0.10500 |

| 2022年7月 | 0.10900 | 2023年7月 | 0.10500 |

| 2022年8月 | 0.10500 | 2023年8月 | 0.10500 |

| 2022年9月 | 0.10500 | 2023年9月 | 0.10500 |

| 2022年10月 | 0.10500 | 2023年10月 | 0.10500 |

| 2022年11月 | 0.10500 | 2023年11月 | 0.10500 |

| 2022年12月 | 0.10500 | 2023年12月 | ? |

ちなみに、今年2023年の分配金は、若干前年から下がっています。ただ、8月は前年と同等のため、9月以降の分配金がどうなるかが気になります。

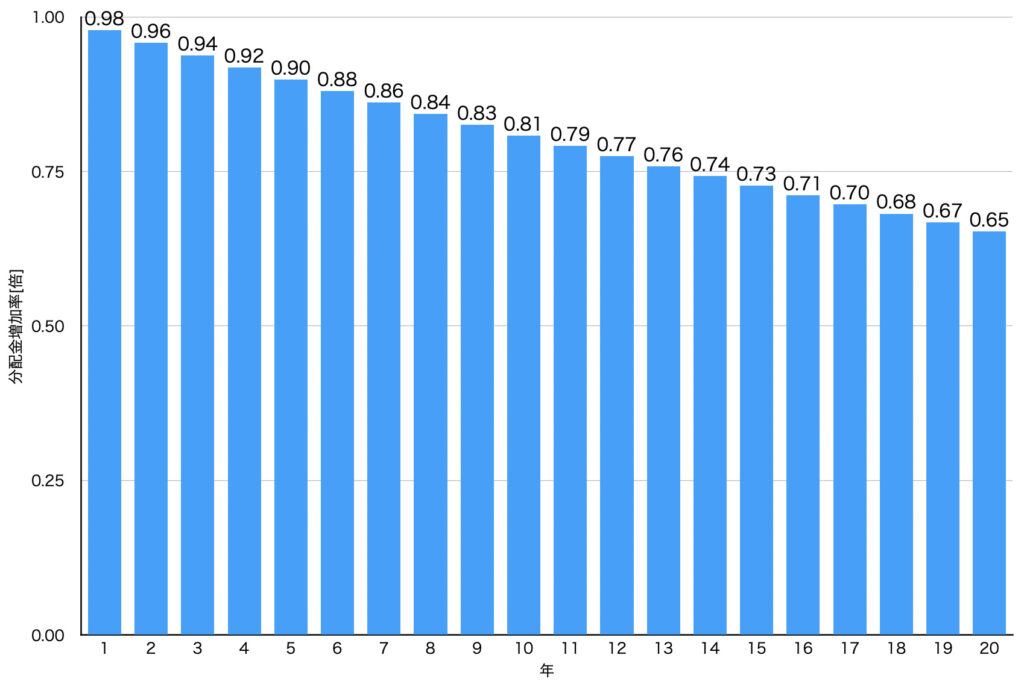

分配金の増配率

分配金の増配率は、設定以来で見ると、年平均-2.10%となります。

設定されてからそこまで年数が経っていないですが、減配なのが気になります。

これが、今後も続くと仮定して、分配金の増加を見てみるとこのようになります。

20年後は、0.65倍と半分くらいになってしまいます。。。

今後の分配金がこのようになってしまうのか、それとも上昇に転じるのかが、気になるところです。

さいごに

米国の優先証券に投資するETFのPFFDについて調べました。

まとめると次のようなETFということが言えると思います。

メリット

・5%以上の高分配金利回りがある。

・毎月分配のため、毎月分配金が欲しい方には投資候補になる。

デメリット

・上昇相場でも価格の上昇はかなり緩やかである。

・一方下落相場では市場全体と同様に下落する。

・現時点では分配金が設定来から右肩下がり。

(設定からあまり経っていないので、今後はどうなるか)

その他

・経費率は0.23%とそこそこある。

・キャピタルゲインはあまりないので、値下がりしている高分配金利回りの時を狙って

購入するのが良い。

・キャピタルゲインがあまりなく、為替リスク大のため、購入時には為替相場にも

気をする必要あり。

以上のことから、現時点では増配は見込めないため、分配金目的で高分配金利回り時を狙って購入し保有するというのが良いかと思います。

また、現時点では減配し続けているという点もきにする必要があるかと思います。

10、20年後の高分配利回りを狙うなら、他の高配当ETFや増配ETFの方が良いかもしれません。

皆さんの参考になれば幸いです。

最後まで読んで頂き、ありがとうございました!

広告

コメント